Komoly mínuszokat halmozott fel eddig idén a Facebook anyavállalatának számító Meta árfolyama, a cég közel 10 éves tőzsdei pályafutása során csak ritkán került ennyire negatív spirálba. Az értékeltség viszont már-már kirívóan alacsony szintekre süllyedt, miközben a fundamentumok összességében erősnek tűnnek, és az internetes piac a következő években is dinamikusan bővülhet. A technikai kép alapján is kezd fordulat kirajzolódni, és talán a piaci hangulat is mintha javulna, persze hozzá kell tenni, hogy rendkívül bizonytalan a mostani környezet. A fentiek miatt így kereskedési ötletet fogalmazunk meg a részvényre.

Hatalmas zuhanáson van túl az elmúlt hetekben-hónapokban a Facebook árfolyama, az újabban már Meta néven futó vállalat részvénye az évet még 340 dollár környékén kezdte meg, ugyanakkor már január során is inkább lefelé tartott a gyengébb piaci hangulatban. Erre jött a negatív reakció, a gyorsjelentést és az előrejelzést nem fogadták jól a befektetők, végül majdnem 25 százalékos mínuszt hozott össze egyetlen nap alatt a papír, ami komoly hírverést is kapott akkor a pénzügyi média felületein. Végezetül pedig az orosz-ukrán konfliktus eszkalálódása a piaci hangulatot is jelentősen átalakította, így már 200 dollár környékén jár most a részvény árfolyama.

A Facebook jelentése értelemszerűen nem lett annyira erős, főleg az előrejelzés okozott problémákat, bővebben azonban most nem foglalkoznánk a jelentéssel, erről részletesen írtunk már akkori nagyobb elemzésünkben. Mint kiemeltük, azóta az árfolyam nem tudott talpra állni, az akkori nyitás óta pedig nagyjából további 20 százalékos mínuszt szedett össze a papír, így viszont már rendkívül érdekes szintekre süllyedt vissza.

Olcsó? Vagy még sem?

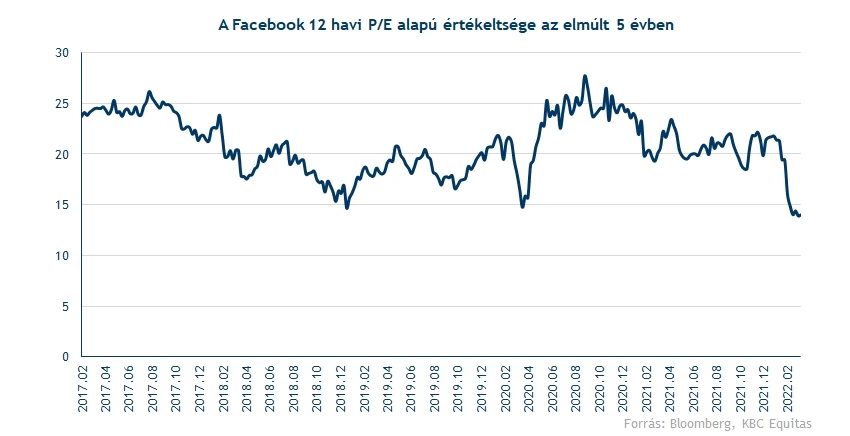

Ilyen esések után a relatív elemzési mutatókat és a célárakat vizsgálni mindig hasznos lehet, persze egy nagy adag fenntartással. A relatív elemzési eszközök közül a P/E ráta lehet talán a legegyszerűbb, a Facebook nyereségtermelése alapvetően erős, így ez alapján könnyen árazható a vállalat. A jövőre fókuszálva látható, hogy a 12 havi előretekintő mutatószám jelentősen csökkent az elmúlt időszakban, és az árfolyam visszaesése jócskán meghaladta az EPS-várakozások csökkenését.

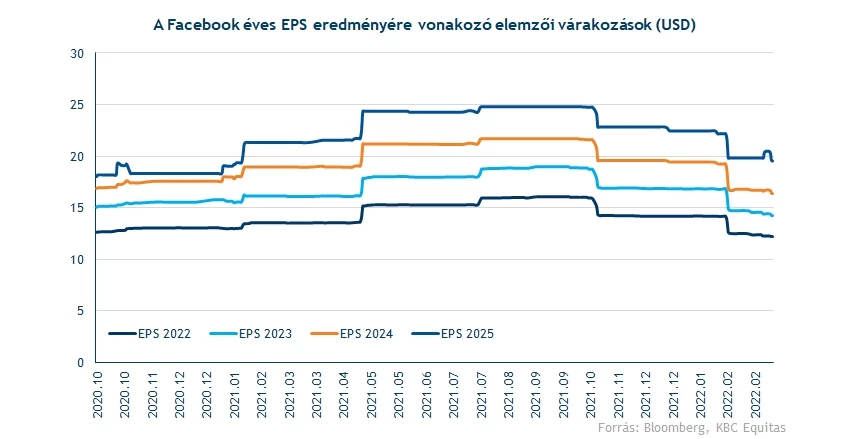

A 2022-es EPS kapcsán is persze látni kell, hogy valamivel pesszimistább lett a konszenzus. Korábban 14 dollár feletti éves EPS-t vártak, most viszont már csak 12,2 dollár körül van ez a szám. Ez nagyjából 10 százalékos mínusz. Fontos viszont ilyenkor a következő évekre vonatkozó várakozás alakulása is:

- 2023-ra 16,9 dollár helyett 14,3 dolláros lett a várakozás

- 2024-re 19,2 dollár helyett 16,3 dolláros

- 2025-re pedig 22,5 dollár helyett 20,5 dolláros

A fenti tényekből alapvetően két dolog következik:

- Az EPS-várakozások nagyjából 10-15 százalékkal csökkentek a következő évekre vonatkozóan, ez messze elmarad az árfolyam esésétől.

- A növekedés pedig tartósan fennmaradhat így is a cégnél, a következő 4 évben majdnem 50 százalékkal nőhet összesen a profit.

A Facebook jelenlegi 12 havi előretekintő P/E alapú értékeltsége közben 14 körül jár, ami a 2018-as és a 2020-as koronajárvány okozta mélypontokat is alulmúlja már. Látni kell, hogy a Facebook 5 éves átlagos értékeltsége 20,8-es, ehhez képest is komoly, több mint 30 százalékos diszkont alakult ki.

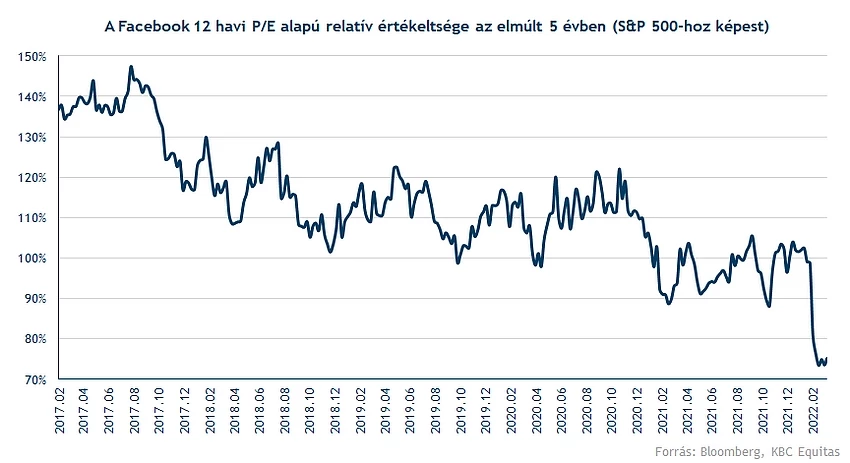

Bár a piaci hangulat valamelyest romlott, így is látható, hogy az S&P 500-hoz képest 25 százalékos jelenleg a diszkont mértéke, amire korábban még nem volt példa. Mindeközben a cégeket értékeltség alapján sorba rendezve már a Facebook az első 350-be sem fér bele, vagyis a legolcsóbb 30 százalék között van a vállalat. Eközben a növekedési ütemek kapcsán érdemi különbség mutatható ki, hosszú távon ugyanis 10 százalék feletti EPS-növekedési ütem a piac egészét tekintve aligha lenne fenntartható.

Ráadásul az is különbség, hogy a várható hozamemelkedés vélhetően több piaci szereplőt is negatívan érint majd, miközben a Facebook mérlege ennél jóval erősebb. A cég több mint 30 milliárd dollárnyi nettó készpénzállománnyal rendelkezik, a kamatköltségek növekedése tehát nem érinti őket, sőt, adott esetben kedvezőbb akvirálási lehetőségek is adódnak az ezzel az eszközzel már többször is élő cég számára a jövőben, illetve a kamatbevételek is erősödhetnek.

Összességében úgy véljük, hogy a magas diszkont a piac egészéhez nézve aligha lehet indokolt, hacsak tartós romlás nem indul meg a nyereségtermelésben. Bár a Facebook marzsai igen magasak, és a metaverzum projekt valóban költségesnek tűnik, ettől függetlenül is szépen bővülhet majd a profit a várakozások szerint, és a közel 40 milliárd dolláros éves profittömeg önmagában is nagyon erősnek tűnik.

A piac mérete

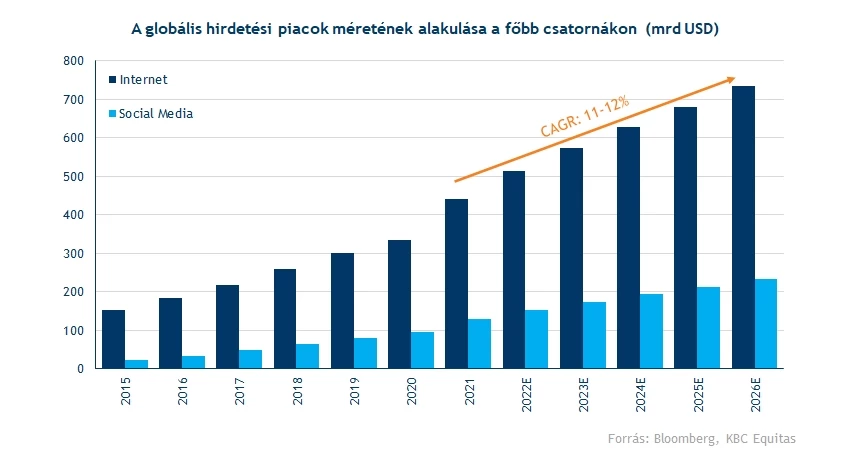

Annál is inkább, mivel a piaci várakozások a Facebook kapcsán is pozitív trendeket vetítenek előre. Az internetes hirdetési piac mérete 2021-ben 439 milliárd dolláros lehetett, ugyanakkor idén már 514 milliárdra erősödhet, míg 2026-ra elérheti a 732 milliárd dollárt. 5 év alatt ez 66 százalékos növekedési ütem lenne, vagyis éves átlagban sikerülne meghaladni a 10 százalékot. Ezzel szemben a Facebooktól pár százalékkal magasabb éves növekedési ütemet várnak az elemzők.

A fentiekből az olvasható ki, hogy a globális internetes hirdetési piac tehát tovább erősödhet, és feltehetően a Facebook is kihasználhatja majd az ebben rejlő lehetőségeket. Az Apple adatvédelmi változtatásai persze nem tesznek jót, de vélhetően idővel megtalálja majd a módszert a Facebook ahhoz, hogy a monetizálási hatékonyságot ez ne befolyásolja drasztikusan, például a felhasználók ösztönzésével.

A platformon töltött idő csökkenése szintén negatívumként hangzik el, ugyanakkor inkább a fiatalabb, monetizáció szempontjából jelenleg még kevésbé értékes korosztály érintett ebben. Ráadásul a Facebook is gőzerővel fejleszti saját márkás alkalmazásait, melyekkel az újabb trendeket (Snapchat, TikTok, stb.) próbálja lemásolni.

Végső soron pedig látni kell, hogy óriási hálózati hatásról lehet beszélni, ami miatt a hirdetők számára érdemi alternatívák (még?) aligha vannak a kritikus tömegek elérése. Bár a metaverzum koncepciója ígéretes, és rengeteg monetizálási lehetőséget, komplett új iparágakat is jelenthet, végső soron a Facebook is pont ebbe az irányba tart. Ez tehát aligha nevezhető biztosan most egy drámai fenyegetésnek a cég számára, legalább ennyire lehet lehetőség is, a további hatékony üzleti teljesítményjavításra, vagy annak fenntartására a mostani szinteken.

Így fest a technikai kép

Közben látható a napi grafikonon, hogy a Facebook árfolyama komoly esésen van túl, a részvény pedig mélyen a mozgóátlagok szintje alá került. Utoljára közel 2 éve volt ilyen alacsony szinten a részvény árfolyama, így egyfelől a 200 dolláros lélektani szinteket érdemes figyelni, másfelől pedig a 180-185 dolláros szintet. Ez részben 2017-2018 során jelentett több esetben is ellenállást, továbbá a február végi-március eleji időszakban is ez jelentett támaszt a papír számára.

Ezzel párhuzamosan az indikátorok felfelé tartanak, ami alapján pozitív divergencia figyelhető meg az árfolyamhoz képest, ráadásul az RSI a túladott zónából felfelé pattanva már vételi szignált adott. Ezek a jelzések általában a pozitív fordulat esélyét növelhetik idővel, ráadásul a csökkenő trendvonalat is áttörte az árfolyam, ami szintén bizakodásra adhat okot.

A Facebook napi grafikonja (2022.03.17. 14:55)

Lássuk a stratégiát!

A fentiek alapján kereskedési ötletet fogalmazunk meg a részvényre, amit a hosszabb távon továbbra is erős fundamentumokkal, és a historikus távlatokban nézve is kirívó értékeltségi diszkonttal magyarázunk. A technikai kép alapján pozitív fordulat esélyei látszódnak rövid távon is, miközben a piaci hangulat is javult az elmúlt időszakban, noha kétségkívül rendkívül kiszámíthatatlan a mostani helyzet.

Célszintként a 247 dolláros szintet jelöljük meg, ami a gyorsjelentés utáni komoly zuhanás szintjét jelenti, és a korábbi csúcsoktól is még mindig jelentősen elmarad, ezzel együtt a mostani árfolyamnál közel 25 százalékkal magasabb. A veszteségvágó megbízás szintjét pedig 185 dolláron helyezzük el, ami nagyjából 10 százalékkal marad el a mostani szintektől, és az ATR indikátor által mutatott szintnek is majdnem a kétszerese. A fentiek alapján az esetleges hozam-kockázat arány eléri a szükséges 2-es szintet, ami a kockázatkezelési szabályok kapcsán most kiemelkedően fontos ebben a volatilis környezetben.

A Facebook napi grafikonja (2022.03.17. 14:55)

A kockázatok jelentősek

A fentiek után a veszélyforrásokat érdemes kiemelni, ugyanis komoly kockázatok övezik a sztorit. Látni kell, hogy az értékeltségek hosszabb ideig is sokszor irreálisan alacsonyak, vagy épp magasak lehetnek, így közel sem biztos, hogy a piac rövid távon „helyreigazítja” a Facebookot. Ráadásul a fundamentumokkal kapcsolatos optimizmus is inkább hosszú távon lehet releváns, már-már „value” részvényként definiálható a Facebook, az ilyen típusú papírok adott esetben sokáig maradhatnak a „radar alatt”, mire a befektetők átárazzák a papírokat.

Rövid távon a részvénypiaccal kapcsolatban szintén komoly bizonytalanság látható. Bár javult a hangulat az utóbbi napokban, összességében még mindig komoly kockázatokat lehet látni az orosz-ukrán konfliktus miatt, ami a további eszkaláció esetén újabb piaci nyomást hozhat, ami így vélhetően a Facebook részvényét sem kímélné. A Facebook korábban is jellemzően nagyobb mozgásokat mutatott a piaci átlagnál, és valamivel érzékenyebben reagált a piaci mozgásokra. Ez szintén kockázati tényezőt jelenthet.

A makrogazdasági vonatkozások is fontosak lehetnek, főleg, ha az infláció jelentős nyomást gyakorol költségoldalról a cégekre. Igaz, hogy részben képesek áthárítani a cégek ezeket, de a növekvő kiadások a marketing tevékenységekre fordítható összegeket is mérsékelhetik, ami a hirdetői piac számára szintén negatívum lenne. Ez a fentebb vázolt hosszabb távú növekedési pálya esetén is igaz lehet a teljes piac kapcsán.

Az esetleges inflációs környezetben a Fed kamatemeléseire idővel vélhetően továbbra is szükség lehet. A növekvő hozamkörnyezet a techpapírok kapcsán általában komoly ellenérv, bár hozzá kell tenni, hogy a Facebook nettó készpénz pozícióban van, továbbá a profittermelése is jelentős, így nem egy klasszikus növekedési papír-víziórészvény kategóriát képvisel, legfeljebb a metaverzumra vonatkozó projekt, aminek költségeit a teljes operáció ilyen profittömeg mellett bőven képes elnyelni.

Korábbi elemzések a Facebookról:

- Lemásolja a Netflixet a Facebook?

- Meta: Jól indulhat az év?

- Vízválasztó szinteknél a Facebook

- Facebook: Jelentés után fordulhat?

- Hasít a Facebook, de itt is nyugtat a vezetés

Disclaimer: Az elemzés szerzője nem rendelkezik Facebook részvényekkel.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.