Továbbra is bővülést mutathattak a bevételek a Richternél, a dollárban számított bevételek a Vraylar-eladások miatt is szépen javulhattak, ami a csoportszintű számokat is nagyban javítja. A profitszámok így a bázisnál kedvezőbbek lehetnek, de a bizonytalanság az orosz-ukrán helyzet miatt továbbra is jelentős, így vélhetően a befektetői fókusz főleg az ezzel kapcsolatos híreken lehet.

Erős eredményeket várunk az első negyedévben a Richtertől, számításaink szerint a forintban lévő árbevétel még mindig kedvező ütemben bővülhetett, miközben a profitszámok is javulhattak a 2021-es bázishoz képest. Ez alapján úgy véljük, hogy jó startot vehetett a vállalat, de a menedzsment kijelentésein is sok múlhat majd a keddi gyorsjelentés kapcsán.

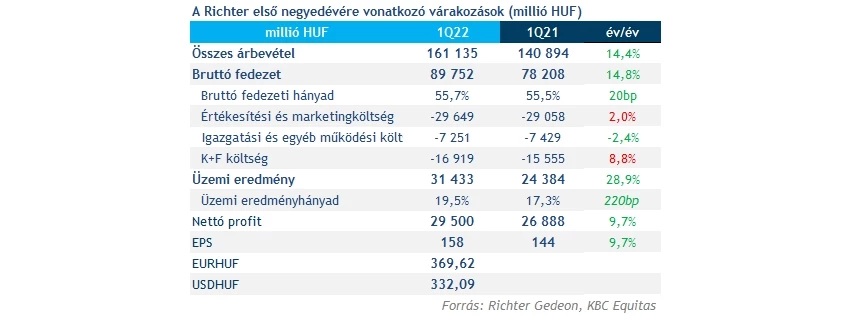

A bevételek 161,1 milliárd forintra erősödhettek január eleje és március vége között, ami meghaladná a tavalyi 140,9 milliárd forintos eredményt. Látni kell, hogy egy éve nem tudott növekedést mutatni a Richter, az előző negyedéves trendekből pedig már következett a jó szereplés, miközben az orosz-ukrán konfliktus is főleg a negyedév utolsó heteit érintette csak.

Segítettek a Richternek a devizahatások is, a dollár jelentős erősödést mutatott be főleg az utolsó hetekben, de átlagosan is majdnem 10 százalékkal volt erősebb szinten a forinttal szemben, mint a bázisban. A rubel ugyanakkor az ellenkező oldalon jelenthetett negatív hatásokat, de a fentiekkel együtt is úgy véljük, hogy 1,5-2 százalékos növekedés adódhat a devizahatásokból.

Emellett a Vraylar is nagyon szépen szerepelt, miután a receptszámoknál több mint 20 százalékos bővülést láthatunk a Bloomberg adatai alapján. A készítmény így továbbra is sikeres, ami megfejelve az erős dollárral így forintban kifejezve majdnem 50 százalékos növekedést okozhatott az amerikai piacon, jelentősen segítve a csoportszintű számokat.

A többi szegmensnél nagy meglepetésekre nem készülünk, a FÁK-régió súlya az előző évekhez hasonlóan tovább csökkenhetett a bevételeken belül, míg az európai piacon változatlanul szép bővüléssel kalkulálunk.

A profitszámok is javulhattak

A marzsok tekintetében úgy véljük, hogy maradt az 56 százalék körüli bruttó fedezeti hányad a cégnél, ezzel a korábbi negyedévekben látható enyhe javulás is így folytatódott. Ezzel a bruttó fedezet forintban számolva is több mint 10 milliárddal javulhatott a bázishoz képest. Közben a költséghatékonyság alighanem továbbra is érezhető, az operatív kiadásoknál nem számítunk drasztikus növekedésre, ez pedig végeredményben az EBIT soron is jelentősen meglátszódhat.

31,4 milliárd forintos üzemi eredményre számítunk a cégtől, ez érezhetően meghaladná a bázisban lévő 24,4 milliárdot. Ezzel együtt a 19,5 százalékos EBIT-marzs elmaradna az előző negyedévek szintjétől, és csak annak köszönhető a látványos javulás, hogy a bázis inkább túlságosan alacsonynak számít az előző évekhez képest.

A negyedév végi devizaárfolyamok kapcsán ezúttal nem annyira pozitív a kép, így összességében nagy hatást most nem várunk a Richternél, szemben a korábbi negyedévekben lévő pluszokkal. A bázishoz képest ez jelent némi elmaradást, de ez nem tekinthető annyira jelentősnek, ugyanakkor a rubel kapcsán továbbra is komoly bizonytalanság azonosítható, főleg hosszabb távon.

A nettó eredmény viszont így is szépen erősödhet majd várakozásaink szerint, amit főleg a javuló fundamentumok és alaptevékenység magyaráz. A nettó eredmény így közel 3 milliárd forinttal javulhat, és az EPS 144 forintról 158 forintra erősödhet. Ezzel a gördülő 12 havi EPS eredmény már 763 forintra erősödhet, ami bőven 10-es P/E ráta alatti szintet mutatna az árfolyamban is, továbbra is alulértékeltséget jelentve.

A fentieken túl talán nagyobb jelentőségű lehet a menedzsment sajtótájékoztatója, ami a jelentés napján történik majd meg. Korábban a főbb számok kapcsán konkrét előrejelzésre nem került sor a bizonytalan környezetben, így az lehetne befektetői szempontból pozitívum, ha érkezne valami konkrétabb utalás például a marzsok kapcsán. Feltehetően a befektetők is főleg erre, illetve az egyéb utalásokra fókuszálnak majd, elsősorban az orosz és ukrán piacokat illetően, ami a bevételeknek továbbra is látható részét teszik ki.

A technikai kép

Az árfolyam az elmúlt napokban nem szerepelt rosszul, ugyanakkor főleg csak a korábbi hetekben látott gyengélkedést sikerült ledolgozni. A részvény ismét 7000 forint felett jár már, ugyanakkor látni kell, hogy ezzel az 50 napos mozgóátlagot is meghaladta a papír, technikailag is sokat javult a kép, miközben egy csökkenő trendvonalat is már át tudott törni a papír.

Összességében tehát erős támaszai lehetnek a részvénynek 7000 forint körül, amiben egy esetleges gyengébb reakció vagy piaci hangulat kapcsán is bízhatna. Felfelé viszont leginkább a 7500 forintos szinteket lehet érdemes figyelni, itt már március végén is elakadt a papír, emiatt tehát ezek lesznek az elsődleges ellenállások.

A Richter napi grafikonja (2022.05.05. 13:20)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.