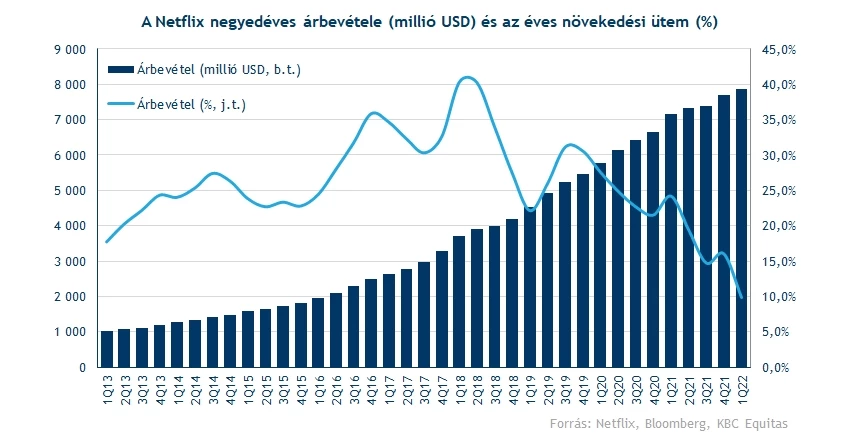

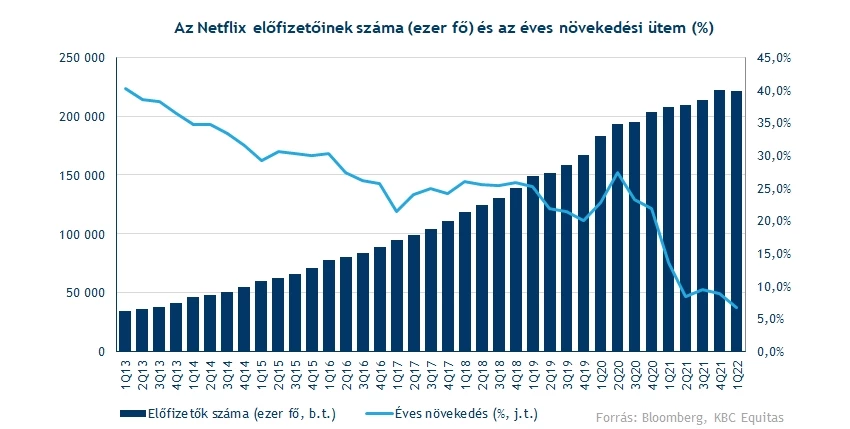

A januári nagy zuhanás után áprilisban is negatívan fogadták a befektetők a Netflix jelentését. Hiába nőttek 10 százalékkal a bevételek a hatékonyabb monetizáció miatt, és hiába verte meg a profitvárakozásokat is a cég, az előfizetők száma most is csalódást okozott, kvázi stagnálás látható. A növekedési félelmek egyre erősebbek a cég körül, miközben az értékeltség a fundamentumok alapján egyre alacsonyabb szintre süllyed. A menedzsment több opciót is mérlegel az előfizetői szám növelésére, amire nagy szükség is lehet, mivel bár a fundamentumok nem tűnnek gyengének, a befektetői bizalom hiánya miatt nem tud erőt mutatni a papír.

Sokan várták a befektetők és a piaci szereplők közül a Netflix első negyedéves gyorsjelentését. A részvény még januárban komoly zuhanást szenvedett el a jelentés után, ráadásul ezzel az egész jelentési szezon során lévő nyomott részvénypiaci hangulatot is valamelyest megalapozta. Nemcsak a céget követő szakemberek, hanem valamennyi befektető várta tehát a negyedéves számokat.

Piaczárás után azonban ismét drámai reakciót adtak a befektetők Netflix üzeneteire, az árfolyam 25 százalékos zuhanást mutatott be, ezzel a korábbi mélypontokat is bővel alulmúlja már a papír. A Netflix számai és kommentjei mellett ez a piac egészére nézve sem jelent túl sok jót, persze meg is lehet fordítani ezt, a Nadsaq az elmúlt hetekben sem volt túl erős, és a piaci hangulat általánosan sem volt acélos, ami alapján minden kisebb gyengeségre idegesen reagálhatnak a befektetők. Ettől függetlenül nem árt átnézni a Netflix számait.

Erős számok, vagy mégsem?

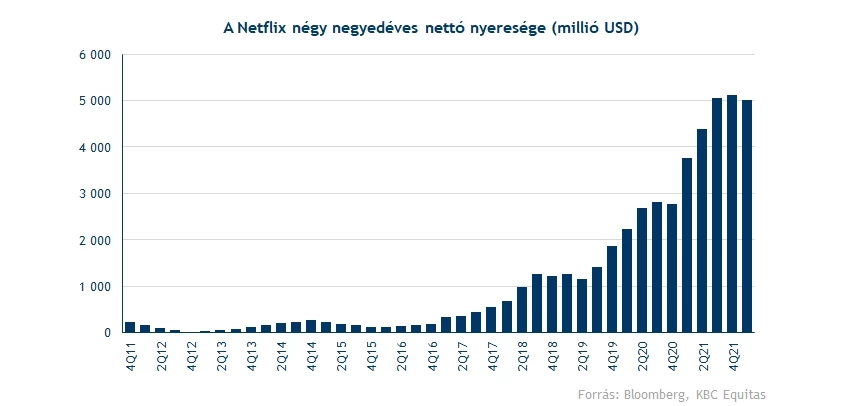

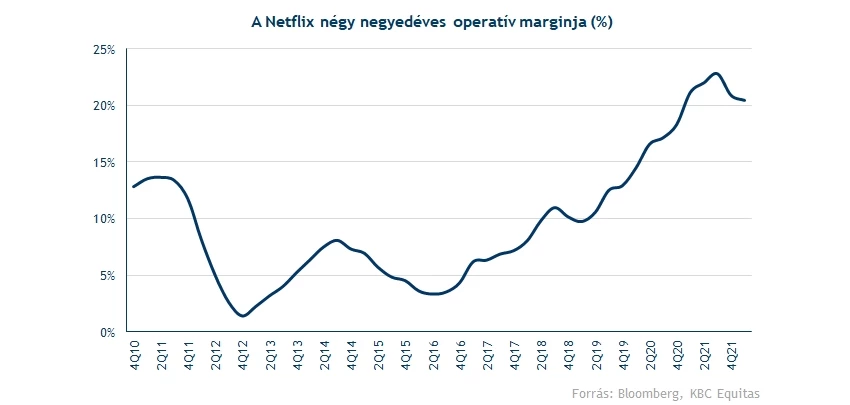

Első ránézésre nem katasztrófa a Netflix jelentése, a bevételek majdnem 10 százalékkal erősödtek, a nettó profitmarzs pedig 20 százalék felett áll. A bevételek persze akár 10-12 százalékkal is nőhettek volna az elemzői várakozások alapján, de az EPS számnál csak 2,91 dolláros volt a konszenzus, ezt pedig jócskán meghaladta a cég a 3,53 dolláros számmal, több profitot termeltek tehát, mint amire a piac számított.

Ehhez képest a jelenlegi negyedévre vonatkozó előrejelzés már valamelyest gyengébbre sikerült. A várt 3,02 dolláros EPS számot még többé kevésbé sikerült hozni a 3 dolláros becsléssel, de a bevételeknél 8,23 milliárd dollár helyett csak 8 milliárdot vár a vezetés. Igaz persze az is, hogy még így is maradna a bevételek 10 százalékos növekedési üteme.

Ami viszont ismét csalódást okozott, az az előfizetők száma. A Netflix a negyedév során 200 ezer előfizetőt veszített, és a várakozásaik szerint a mostani negyedévben további 2 milliós lehet a csökkenés. A decemberben még 221,8 millió főn tetőző bázis tehát június végére 219,64 millió főre csökkenhet. Bár a visszaesés aligha érzékelhető drasztikusnak, ezek alapján elsőre igen nehéz lenne növekedési sztoriként eladni, vagy akár csak árazni a vállalatot.

Mi lehet a háttérben?

Pozitívum, hogy a menedzsment látszólag érzékeli a problémát (mondjuk nehéz is lenne nem észre venni a piaci reakciót). Az előző években sikerült növekedés mellett mérethatékonyságot és javuló marzsokat is elérni, ami rendkívül kedvező kombináció volt. Most alighanem a marzsok stabilitása mellett lenne szükség ismét a növekedés felpörgetésére, ebben a projektben főleg a másokkal jelszavaikat megosztó előfizetőket célozná meg a vezetés.

A cég szerint nagyjából 100 millió háztartás használja mások előfizetéseit, a cél pedig az lenne, hogy más előfizetésekhez kapcsolva ezek az extra felhasználók további bevételeket hozzanak majd a cégnek. Feltehetően akik már hozzászoktak a Netflix szolgáltatásaihoz, jó esetben nem mondják majd le a csomagokat, de alighanem lesznek olyanok is, akik így már „drágulást” tapasztalnának, melyet nem kívánnak megfizetni. Összességében viszont részvényesi szempontból pozitívum, hogy „hivatalosan” is megjelennének már ezek a további felhasználók a számokban, miközben a bevételeknél is havonta pár dollárral megdobhatják a számokat.

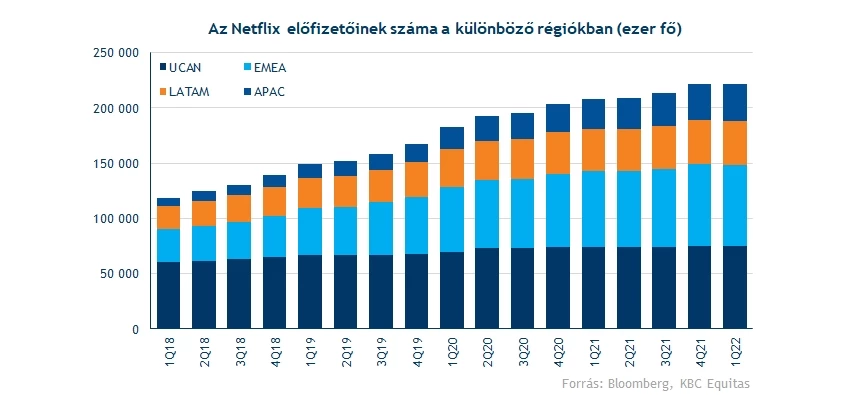

A másik probléma a verseny erősödése a streaming piacon, a Netflix egyre több versenytárssal kényszerül harcolni a figyelemért. A Disney Plus, vagy éppen a Prime Video, illetve az HBO szolgáltatása komoly konkurencia, ezzel együtt azt is látni kell, hogy a globális torta mérete még erősen növekvő, ami így feltehetően a Netflix számára is hagy helyet a növekedésre, ez a legutóbbi Nielsen adatokból is látszódott az USA kapcsán.

Felmerült továbbá az is, hogy a Netflix egy új csomagot hozna létre, ami a hirdetéseket is beengedné a szolgáltatásba. Ez alapján egy olcsóbb csomag lenne elérhető, ugyanakkor a kevesebb pénzért rengeteg hirdetést kellene majd nézni, amiből a Netflix szintén pénzhez jutna a hirdetőktől. Kérdéses viszont, hogy a potenciális új előfizetőkön túl vajon mennyien váltatnának alacsonyabb csomagra, bevállalva egy-két reklámot, viszont cserébe spórolva az előfizetésen. Mivel a Netflix átlagos előfizetési díja globálisan most havi 11,77 dollár, ezért lehet némi elszívó hatása egy pár dolláros csomagnak.

Nagyot zuhant az értékeltség

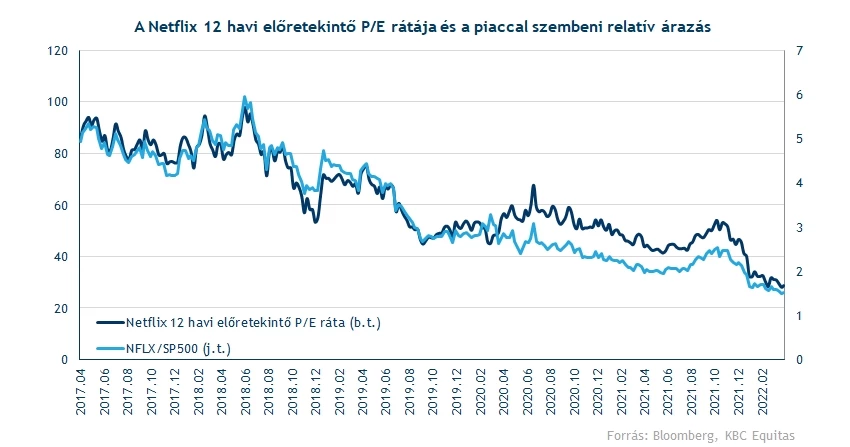

A tegnapi 25 százalékos zárás utáni reakció következménye elég látványos, a Netflix 260 dollár körül nyithat, a november közepe óta tartó lejtmenet így folytatódik. Eddig 330 dollár környékén volt a mélypont, de ezt is bőven alulmúlta a papír. Az előző jelentésnél is drasztikus volt a 20 százalékos mínusz, ugyanakkor pár nap után 450 dollárnál is járt a jelentésre még 400 dollárig visszaeső papír árfolyama, igaz a jelentés utáni pár napban még újabb mínuszok is jöttek azt megelőzően. Nem kizárt, hogy ilyen múltkori mozgás mellett most is valami hasonlóra kerül a sor, így a nagy esés utáni rövid távú felpattanás esélyét nem lehet most sem elvetni.

A mostani reakció után az értékeltségnél is változásokra kerül majd sor. Eddig a 12 havi előretekintő P/E ráta 28,5 körül állt, ez a mai esés után 21-22 közelébe csúszhat vissza, ami már az S&P 500 értékeltségét sem haladná meg látványosan. A korábbi években még látványos prémiummal árazták a papírt, most a növekedési félelmek közepette ez szinte teljesen eltűnni látszik, már-már túlságosan is.

A Netflix közben továbbra is stabil profittermelésre képes, és bár a piac a jövőt árazza, azért az utóbbi hónapokban stagnálást mutató előfizetői szám nem akkora dráma, főleg azért, mert ettől még a bevételek továbbra is 10 százalékkal erősödnek a hatékonyabb monetizáció miatt. A Netflix a mostani árazás mellett a piac legjobb 40 százalékába is alig férne be, itt pedig bőven találunk olyan cégeket, ahol sem a növekedés, sem a profittermelés nem ennyire erős.

Verdikt

A fentiek után tehát úgy véljük, hogy vannak kihívások a Netflix háza táján, az előfizetői szám növekedésével kétségkívül kezdeni kell valamit. Muszáj viszont azt is látni, hogy a mostani adatok az árak emelése, az erős dollár, és az orosz előfizetők eltűnése mellett valósulnak meg, miközben a bevételek kapcsán még mindig 10 százalék körüli ütemet lehet látni, és a profitszámok is alapvetően erősek.

A szorzószámoknál látható változások már-már azt vetítik előre, hogy a piac a Netflixet a növekedési cégek közül az érett cégek közé kezdi sorolni, látva a növekedés kapcsán egyik legfontosabb drivert jelentő előfizetői szám lassulását. Ugyanakkor ezzel szerintünk több probléma is van:

- Egyrészt az, hogy a Netflix egy erősen növekvő (internetes streaming) piacon versenyzik, ezt a nagyképernyős okostévék globális számának növekedése is támogatja. Így a torta bővülése komoly lehetőséget kínálhat, nem beszélve egyéb tartalmak megjelenéséről a szórakoztatás (pl. gaming) terén.

- Másrészt az, hogy hiába fokozódik a verseny, egyes előfizetések nem feltétlenül kizárólagosak egymással, a Netflix mellett könnyedén nézhet valaki HBO-t, vagy más szolgáltatásokat (akár hagyományos tévét) is. Emiatt egyáltalán nem biztos, hogy a figyelemért folytatott harc közepette látványosan elhagyják majd a Netflixet más cégek javára, ráadásul a cég neve összenőtt az internetes on-demand tévézéssel, ami komoly versenyelőny maradhat a jövőben is.

- A belépési korlátok pedig alapvetően nem alacsonyak, mivel a saját tartalom gyártása kritikusnak számít a széles tömegek elérésében. A Netflix ebben is igen erősnek számít, így nem lesz könnyű más cégeknek komoly tömegeket elérnie a Netflix kárára.

Véleményünk szerint tehát a piaci reakció legalább annyira szól az általános technológiai szektorral szembeni bizonytalanságnak, mint a Netflix negyedéves jelentésének. Az idei évben a Nasdaq index nagyjából 10-15 százalékos mínuszt halmozott fel, és valamennyi növekedési sztorinál érezhető a gyengeség, amit főleg a kamatok emelkedésével magyaráznak.

A Netflix kapcsán viszont már a jelenben is pozitív eredményeket lehet látni, és új projektekre a lassulás miatt ugyan biztosan sok pénzt „el lehet égetni”, a 20 százalék körüli operatív marzsok érdemi fedezetet biztosítanak ehhez, ha erre kerülne a sor.

Ettől függetlenül a piacra nézve aligha pozitív a Netflix mostani jelentése, és nem kizárt, hogy egy újabb kevésbé sikeres jelentési szezont alapozhat majd meg a fogadtatások tekintetében. Januárban már láttunk hasonlót, és a mostani időszak sem kecsegtet így sok jóval. Persze az is igaz, hogy a Netflix 2019 óta csak kétszer tudott pozitívan reagálni egy jelentésre, miközben az 5-10 százalék körüli mínuszok rendszeresek voltak.

Így fest a technikai kép

A mostani reakció igen erősnek tűnik, ezt a napi és heti grafikonon is láthatják majd a befektetők. Technikailag a 250 dolláros szinteket lehet érdemes figyelni, ahol utoljára még 2018 végén, az akkori hozamemelkedés során járt a papír, de 2019 során is ősz elején alapvetően érintette a szintet. A Netflix ebből is láthatóan tehát több éves mélypontra kerülhet a mai kereskedés során.

Az előző negyedéves reakció alapján nem lehet kizárni az esélyét a nagy esés utáni rövid távú felfelé körnek, erre az indikátorok is mutatnak jeleket. Az RSI eddig is a túladottság körül járt, most vélhetően bőven túladott szintbe süllyedhet. Az MACD már egy vételi jelzés felé közelített a heti grafikonon, ez most vélhetően távolabb került időben, de idővel ettől még sor kerülhet rá.

A kockázatok viszont ilyen volatilis időszak során továbbra is magasak lehetnek rövid távon, emiatt változatlanul szigorú kockázatkezelés javasolt a rövid távú mozgásoknál. Hosszú távon továbbra sem lennénk pesszimisták a részvényt illetően, véleményünk szerint bár vannak kihívások a cég előtt, a piaci reakció túlzónak tűnik, és részben a 2022-ben gyengébb általános részvénypiaci hangulathoz is van köze. Ettől függetlenül fontos lesz a Netflix számára, hogy a fentebb említett lépésekkel képes legyen eredményeket felmutatni az előfizetői szám kapcsán, különben a befektetői bizalom tartósan meginoghat, és így egy esetlegesen jobb globális piaci környezetben sem tudna igazán visszaerősödni.

A Netflix heti grafikonja (2022.04.20. nyitás előtt)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.