Növekedéssel zárhatta az első negyedévet a Magyar Telekom, ráadásul nemcsak a bevételek, hanem a profit is meghaladhatta a tavalyi számokat. Egyszeri tételek is segítették a Telekomot, továbbá a bázis nem is számít magasnak, ugyanakkor így is kedvező a teljesítmény, ami a részvényesek számára is jó hír lehet.

Szép eredményeket várunk a Magyar Telekomtól, mind a bevételek, mind pedig a profit szépen növekedhet majd a 2021-es első negyedévhez képest. A bővülési ütem akár dinamikusnak is tűnhet, ugyanakkor sok egyszeri tényező is segítheti most a céget, miközben a bázisban több korábbi negatívum is szerepel, így viszonylag alacsonyabban van a léc is.

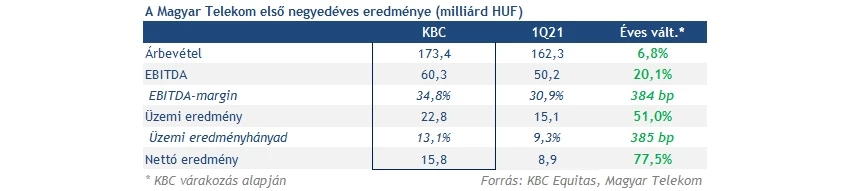

A bevételek terén 173,4 milliárd forintot várunk, ami majdnem 7 százalékkal haladná meg a 2021-es szinteket, és több mint 11 milliárd forintos javulás lenne. Várakozásunk főleg ezekből a tényezőkből épül fel:

- A mobilbevételek majdnem 9 milliárd forinttal javulhattak, és a növekedés legfőbb hajtóerejét jelenthették. Leginkább az adat iránti növekvő igény jelentkezhetett pozitívumként, ugyanakkor az egyéb bevételek, a készülékértékesítések is sokat segíthettek. Érdemi nagy változást a trendekben nem azonosítunk, továbbra is kedvezőek a folyamatok.

- A vezetékes szegmens ennél már szerényebb növekedést mutathatott csak, ugyanakkor ez a korábbi évek alapján nem akkora meglepetés. Összességében viszont a bázisban az internetes bevételek alacsonyak voltak a járvánnyal kapcsolatos intézkedések miatt, így ehhez képest itt érdemi többlet látható. A hangalapú bevételek persze továbbra is gyengülnek, de összességében több mint 2 milliárd forintos pluszt hozhatott a vezetékes szegmens.

- A macedón leány kapcsán nem készülünk nagy meglepetésre, a negyedik negyedévben látott gyengébb szereplést részben a magas bázis okozta akkor, most így kedvezőbb bővülési ütemet várunk. Ezzel együtt a gazdasági klíma kevésbé volt vonzó, mint itthon az első negyedévben, így csak durván 700 millió forintos bevételi többletet várunk.

- Az SI/IT szegmensnél sok a kérdés, ugyanakkor dacára az alacsony tavalyi bázisnak nem számítunk látványosan javuló eredményre, inkább stagnálást feltételezünk. Ugyanakkor a negyedik negyedéves szám után ez nem tűnik olyan rossznak, akkor több mint 10 százalékos volt az éves alapú változás.

A bevételeknél várható növekedés vélhetően a költségeknél is érezhető lesz majd, várakozásunk szerint ugyanis 8 százalékkal emelkedhettek meg a közvetlen kiadások. Ezzel együtt az operatív kiadásoknál már kedvezőbb trendre számítunk, a személyi jellegű kiadások csökkenhetnek a bázishoz képest, míg a többi költség kapcsán nem számítunk látványos emelkedésre. Ki kell még emelni a Pan-Inform eladását, ami viszont az egyéb működési eredményt milliárdokkal dobhatja meg, ez a lenti számokat is nagyban segíti.

A fentiek eredményeként érdemi javulást várunk EBITDA soron, és 60 milliárd feletti teljesítményt mutathat a Telekom, ez a tavalyi 50 milliárdot is 10 milliárddal haladná meg. Az üzemi eredmény pedig szintén látványosan növekedhet, a bázisban lévő 15,1 milliárd forint után 22,8 milliárdra számítunk.

A nettó pénzügyi eredmény várakozásaink szerint továbbra sem lesz annyira negatív, ahogyan azt már a negyedik negyedévben is láthattuk. A kamatok emelkedésével számviteli profit is képződik ugyanis az elszámolás során, bár a bázisban is csak alig 1,6 milliárd forintos negatív eredményt láttunk ezen a soron.

Összességében a nettó eredmény így is 15,8 milliárd forintra javulhatott, ami ugyan nem haladja meg a harmadik és negyedik negyedéves szintet, de a bázisban lévő 8,9 milliárd forintot látványosan. A részvényre jutó eredmény is nagyot javulhat a fentiek miatt, és 15 forint felett alakulhat, 64 forint körüli négy negyedéves gördülő EPS-t eredményezve.

Stabilizálódik a papír?

A fentiek mellett kérdéses lehet a menedzsment kommentárja, illetve hogy mennyiben frissül majd a 2022-es előrejelzés. A jelenlegi várakozások szerint 1-3 százalék között erősödhet a bevétel, míg 3-5 százalék között az EBITDA eredmény. Összességében viszont az első negyedévben ennél kedvezőbb eredmény jöhet, ami alapján lehet esély a módosításra is, bár a korábbi évek tapasztalatai alapján ez nem szokott jellemző lenni.

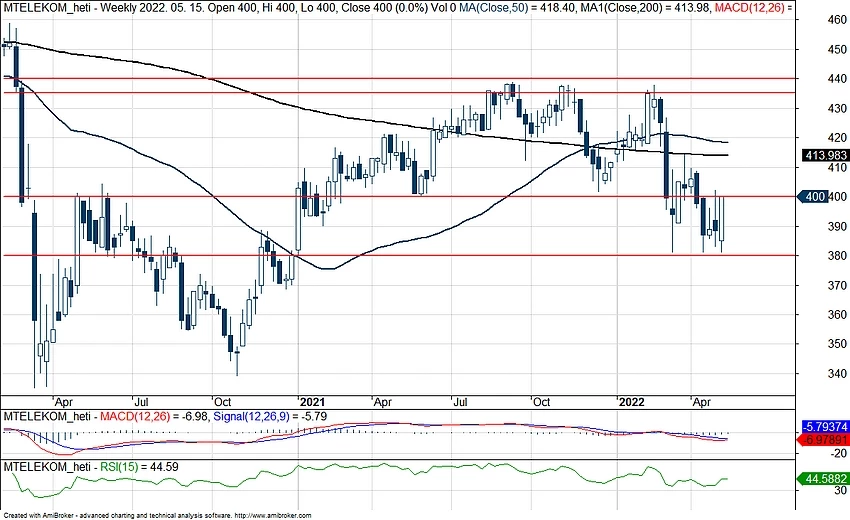

Az árfolyamra viszont ráférne a jobb teljesítmény, miután az elmúlt hetekben a gyengébb hangulatban nem tudott erőre kapni, és többször is a 380 forintos szinteket tesztelte. Egyelőre ez erős támaszt jelenthet az osztalék fizetése után, ugyanakkor markánsabb ellenállások már 400 forint körül is vannak, így tartósan át kellene törnie ezt a szintet a papírnak, hogy a mozgóátlagok felé indulhasson el, ami a következő ellenállást jelentené. Az 50 hetes mozgóátlag 420 forintnál lehet majd érdekes, főleg ha az MACD indikátor is vételi jelzést adna majd, ami felé közelít. A jelentésen viszont addig sok múlhat.

A Magyar Telekom heti grafikonja (2022.05.09. 09:15)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.