A vártnál sokkal jobb számokat tett közzé a Richter ma hajnalban, a bevételek és a profitszámok is szépen erősödtek. A hangvétel viszont távolról sem optimista, a menedzsment szerint az ellátási lánc globális zavarai fokozódnak, a fedezeti szintekben így negatív hatásokra készülnek. A bizonytalan piaci hangulatban így a befektetők vélhetően a délelőtt várható további kommentárt várhatják.

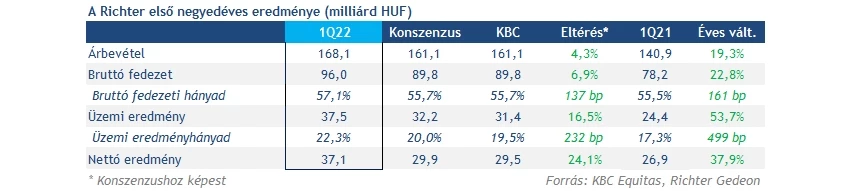

Kimondottan erős első negyedévet zárt a Richter, a ma hajnalban érkező számok valamennyi soron szép növekedésről árulkodtak. Korábbi előrejelzésünk sem volt ennyire optimista, illetve a piaci várakozásokat is jócskán meghaladta a cég. Ugyanakkor az első negyedévben még csak limitált hatásai voltak az ellátási lánc zavarainak, a következő időszakra pedig pesszimistább jövőképet vázolt fel a vezetés a jelentéshez fűzött rövid kommentárjában.

Eddig erősek a bevételek

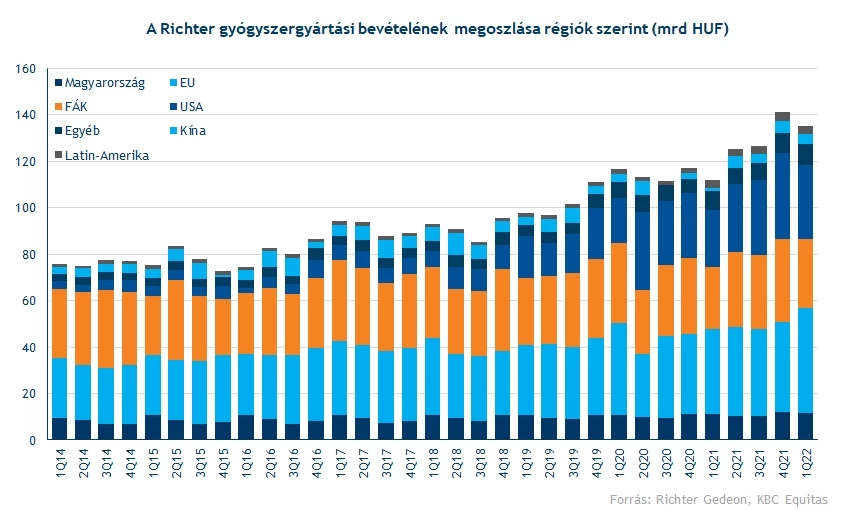

A bevételek végül 168,1 milliárd forintra erősödtek a cégcsoportnál, ami összességében majdnem 20 százalékos növekedést jelentett éves alapon. Látni kell, hogy ez még az előző negyedévek növekedési üteme után is igen kedvezőnek számít, bár a bázisban viszonylag alacsony szintet és növekedési ütemet lehetett látni. A devizahatások most sem voltak jelentéktelenek, de a valamivel több mint másfél milliárd forint akkora tételt azért nem jelentett, nem ennek köszönhette erős teljesítményét a cég.

A Vraylar-bevételek ismét jól alakultak, és végül sikerült megközelíteni a 85 millió dolláros szintet is, ami az erős dollár miatt forintban számolva is remek eredmény. Persze látni kell, hogy erre azért a receptszámok alapján már lehetett készülni, a Bloomberg adataiból is látszott a készítmény népszerűsége. Végül az amerikai bevételek forintban számítva így közel 30 százalékkal ugrottak meg, és több mint 7 milliárd forintos volt a plusz.

A többi piacon nagy meglepetésre nem került sor. Az európai bevételek még mindig nagyon erősen alakulnak, ezt segíti az Evra értékesítése is. Itt is látható, hogy majdnem 10 milliárd forintos volt a többlet a bázishoz képest. Közben az orosz piacon nem volt érezhető a visszaesés, csak 1,3 százalékos volt a mínusz forintban számolva, miközben márciusban lakossági készletfelhalmozás is bekövetkezett. Az ukrán kitettség már értelemszerűen nem szerepelt ennyire jól, ráadásul a kereskedelmi tevékenység felfüggesztésére is sor került az események következtében. Ezek a piacok továbbra is fókuszban vannak, mivel a Richter bevételeinek durván 13 százaléka ezekből a piacokból származik.

Ezzel együtt ezek nem vettek el annyit a bevételi oldalból, az egyéb piacok pedig szintén stabilan hozták a jó szereplést, így a gyógyszergyártás bevétele végül több mint 23 milliárd forinttal nőtt. A kis és nagykereskedelmi egységnél a bevételeknél ismét negatív hatást gyakorolt a korábbi leány eladása, ugyanakkor a csoportszintű számok még mindig nagyon szép növekedést mutattak, ami a devizahatások nélkül is igen erős lett volna.

Kontrollált költségnövekedés

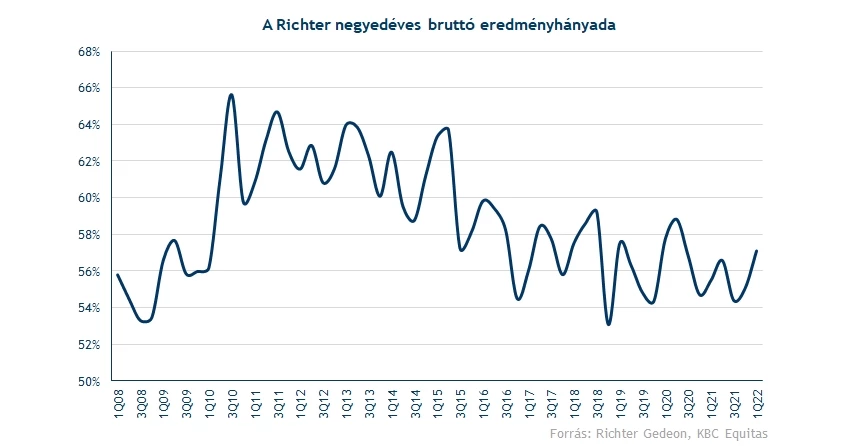

A bevételi számok növekedése mellett persze a költségek is erősödtek, ugyanakkor kisebb mértékben. A Richter egyelőre jól kezelte a negyedév során felmerülő nehézségeket, és a bruttó fedezeti hányad kismértékben még javulni is tudott a bázishoz képest, igaz a léc annyira azért nem volt magasan. Segítettek az értékesítésen belül növekedést mutató Vraylar és Evra bevételek is. Összességében az 57,1 százalékos szint viszont kedvezően értékelhető, és a bruttó profit így több mint 18 milliárd forinttal haladta meg a bázist.

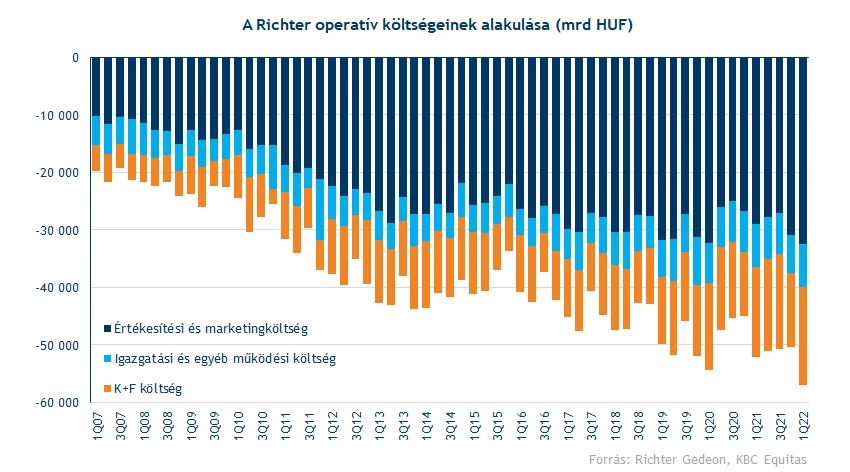

A működési kiadásoknál is figyelték a befektetők a változásokat, ezúttal is látható, hogy a K+F kiadások szintje magasan van, illetve a marketingtevékenység tekintetében is érezhető volt a növekedés, miközben az egyéb kiadásoknál nem láthatóak nagy megugrások. A teljes operatív kiadási szint ugyan közel 5 milliárd forinttal meghaladja a bázist, de még így is csak mérsékelt növekedésnek nevezhető a bevételekhez viszonyítva.

A fentiek után így az EBIT eredmény remekül alakult, a bázisban lévő 24,4 milliárd forint után több mint 37,5 milliárd forintra javított a Richter. Ez százalékosan is több mint 50 százalékos bővülés, és az elemzői konszenzus sem számított ilyen erős számra, 31-32 milliárd forint körül mozogtak a várakozások. Ezt részben a vártnál 7 milliárddal erősebb bevétel, részben pedig a kedvezőbb költségszint okozza tehát. Közben a marzsok is jelentősen javultak, az EBIT-hányad végül a nyomottabb 17,7 százalékos szintről tudott javulni 22,3 százalékra, ami az előző negydévekhez hasonlóan nagyon erős teljesítmény.

A negyedéves záróárfolyamok kapcsán ezúttal a rubel miatt voltak érdekességek, de végül az ellenkező irányú hatások javarészt kioltották egymást, és végül a Richter pénzügyi soron minimálisan pozitív eredményt sikerült elérni. A bázishoz képest (1,4 milliárd forint) ez nagy különbséget nem jelent, tehát ezen a soron érdemi hatásokat most nem lehet azonosítani, a Richter nem ennek köszönheti az erős teljesítményt.

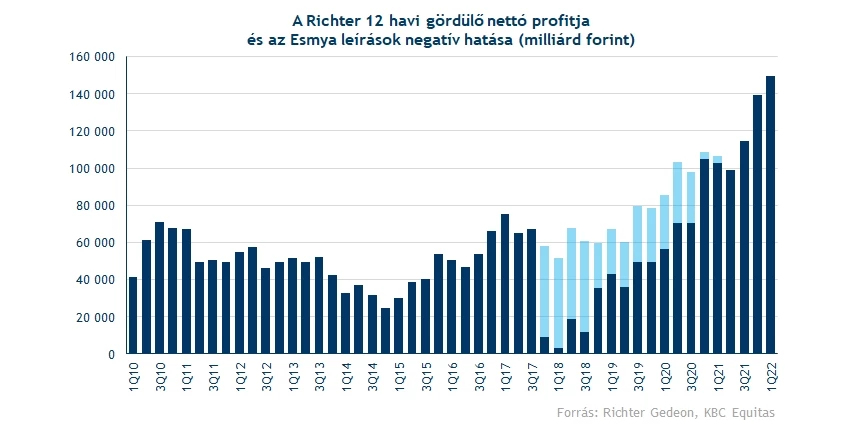

A nettó eredmény viszont nagyot ugrott előre egyetlen év alatt, és több mint 35 százalékkal sikerült javítani a profitszámot. A nettó profit 26,9 milliárd forintról 37,1 milliárd forintra tudott erősödni, ami részvényenként 199 forintos EPS-t jelent. Ezzel a 12 havi gördülő szám is tovább erősödött, és már 800 forint felett jár a cég, ami az árfolyamhoz viszonyítva elsőre igen erősnek és vonzó árazási szintnek tűnik.

Mit mond majd a menedzsment?

A tényszámok persze nem sikerültek rosszul, ez pedig fontos lehet majd a cég számára is, ugyanakkor azt is látni kell, hogy végezetül inkább az előrejelzés lehet fontos a piac számára is. A menedzsment hagyományosan a nyitás után szokta tartani a sajtótájékoztatót és az elemzői konferenciát, ez pedig tartogathat majd izgalmakat. Leginkább az orosz-ukrán piacok lehetnek majd érdekesek.

Az viszont már a jelentésből látható, hogy a hangvétel távolról sem optimista, a vezetés szerint az ellátási lánc zavarai súlyosbodtak, miközben a vegyianyagok, és az energiaárak növekedése a bérköltségekkel kombinálva már a fedezeti szinteken is alaposan meglátszódhat a jövőben. Azt is ki kell emelni, hogy az első negyedévben a meglévő készletek miatt tompítottak voltak a hatások, vagyis a következő negyedévekben ez a profitszámokba is erősen belemarhat majd. Az orosz piac kapcsán a volatilitás fokozott lehet, bár ez a piaci szereplőket vélhetően nem lepi meg, azt pedig a cég is kiemelte, hogy a helyi raktárak és a gyártás jól működik, ami az ottani üzletmenet alapját képezi majd továbbra is.

Ezzel együtt konkrét előrejelzés a tavalyi negyedik negyedéves jelentés után nem érkezett, így 2022 tekintetében még mindig kicsit sötétben tapogatóznak az elemzők. Emiatt a fókusz majd a friss előrejelzésen lehet, amennyiben érkezik, leginkább a bruttó fedezeti hányad, az üzemi eredményhányad, vagy éppen a különböző készítmények kapcsán várhatnak új híreket a befektetők.

Technikailag is érdekes szinteken a papír

Tegnap nem szerepelt túlságosan jól a Richter árfolyama, és ismét 7000 forint alá került a papír, a technikai kép így továbbra sem néz ki túlságosan jól. Egyelőre folyamatosan alacsonyabb csúcsokat tud csak ütni a papír, bár az pozitívum, hogy a 6500 forintos mélypontok eddig rendre megállították a papírt. Ha nem sikerülne erőt mutatni ma nyitás után sem, akkor hamarosan ismét ezekre a támaszokra lehet majd szükség, ellenkező esetben pedig a 7000 forintos lélektani, és a 7250 forintos technikai szinteket lehet figyelni, mint ellenállások. Mivel tegnap a részvénypiaci hangulat a magyar tőzsde zárását követően nem volt annyira erős, ezért nem kizárt hogy nem indul majd jól a Richter napja sem.

Összességében úgy véljük, hogy a Richter erős első negyedévet zárt, pozitívum, hogy a konszenzust is jócskán meghaladták a számok. Ugyanakkor a negatívabb kommentár beárnyékolhatja ezt, a menedzsment a marzsok romlására figyelmeztet, ami kihívás elé állíthatja majd a céget. Az elmúlt időszakban nem túl acélos piaci hangulatban ez így nem a legpozitívabb hír, a bizonytalanságok miatt a piac alighanem ezekkel lesz elfoglalva majd a következő hetekben is.

A Richter napi grafikonja (2022.05.09. zárás után)

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.