Nem nagyon fékeznek az elmúlt időszakban az olajárak, a Brent az elmúlt hetekben folyamatosan döntögette a hétéves csúcsot. Az olajraliból pedig a nagy kitermelő cégek is profitálnak, ezt mutatta az Exxon Mobil ma délutáni gyorsjelentése is, amely szinte minden tekintetben erőt mutatott, a negyedéves számok felülmúlták a várakozásokat, és a menedzsment is magabiztosnak tűnt. Az Exxon árfolyama tovább folytathatja az emelkedést, és már nincs messze a hároméves csúcs sem.

Két héttel ezelőtti olajpiaci elemzésünk óta sem állt meg az olajárak emelkedése, a Brent azóta már átmenetileg a 91 dollárt is átlépte, és a WTI-vel együtt sorra döntötte az elmúlt hetekben a hétéves csúcsokat. Az idei évben alaposan felülteljesítik az olajárak a tőzsdei instrumentumokat, a WTI egy hónap alatt 16 százalékot, a Brent pedig 14 százalékot emelkedett, miközben az arany, a Bitcoin és a részvénypiacok is csökkenést mutatnak.

Az emelkedés irányába ható trendek tovább folytatódtak, az omikron járványhullám által okozott keresletcsökkenés miatt egyre kevésbé aggódnak a piaci szereplők, és pozitív, hogy egyre több országban jelentik be a korlátozások enyhítését. Az amerikai olajkészletadatok is kedvezőek ilyen szempontból, az erős keresletet jelzik egy szezonálisan jellemzően gyengébb időszakban.

A geopolitikai feszültségek fokozódása pedig szintén felfelé hajtja az árakat, amennyiben a konfliktusban jelentős olajexportőr ország is érintett. Jelenleg az orosz-ukrán-amerikai konfliktus a legkiélezettebb világgazdasági szempontból, amely további romlás esetén fenyegetést jelenthet a részvénypiacokra, viszont az olajárak meg emelkedéssel reagálhatnak rá. Szintén felfelé mutató kockázatot jelent emellett a jemeni polgárháború is, amely az egész, olajexport szempontjából hatalmas jelentőségű közel-keleti térséget instabillá teszi.

A december eleje óta tartó meredek emelkedés után ezen a héten egy kis korrekció látszódik a Brent árfolyamában, ez azonban még nem jelentős. Az árfolyam még bőven a pár hete áttört korábbi 86 dolláros ellenállás fölött van, de korrekció esetén annak visszatesztelésére sor kerülhetne. A 2020 áprilisa óta tartó emelkedő trend töretlen, a trendvonal jelenleg 75 dollár körül képez támaszt az 50 hetes mozgóátlaggal együtt. A rali folytatódása esetén a 100 dolláros szint lehetne a következő állomás, amely körül legutóbb 2014-ben mozgott az árfolyam.

A Brent heti grafikonja (2022.02.01. 11:00)

Az olajárakkal együtt az olajipari részvények is jól teljesítettek az elmúlt időszakban, idén az európai és az amerikai részvénypiacon is az energiaszektor magasan kiemelkedő. Az olajipari jelentésekre is azonban különösen érdemes figyelni, az erős tavalyi eredmények mellett a társaságok esetleges prognózisa is előtérbe kerülhet az olajpiaccal kapcsolatban.

Nem lehet panasz az Exxon Mobil jelentésére

Ma délután az Exxon Mobil negyedéves számai voltak izgalmasak a teljes olajszektor szempontjából. Az amerikai óriás nem okozott csalódást, a negyedéves számok szinte minden soron felülmúlták a konszenzust, és a menedzsment is magabiztosan nyilatkozott. A jelentés lényeges elemei a következőek voltak:

- A negyedéves tisztított EPS 2,05 dollár lett, ez jelentősen meghaladja az 1,93 dolláros konszenzust

- Már a bevételsoron felülteljesített a társaság, 84,97 milliárd dollárt realizáltak, az elemzők által várt 74,67 milliárd dollárral szemben

- A működési cash flow 48 milliárd dollárra rúgott a teljes évet nézve, amely 2012 óta a legmagasabb éves eredmény, ez meghaladta az éves beruházások, hiteltörlesztés és osztalékfizetés összegét

- A vállalat mérlege egyre erősödik, egy év alatt 20 milliárd dollárral sikerült csökkenteni a hitelállományt, miközben a készpénzállomány javult

- Ennek köszönhetően 10 milliárd dolláros részvényvisszavásárlási programot is tudtak indítani ebben a negyedévben

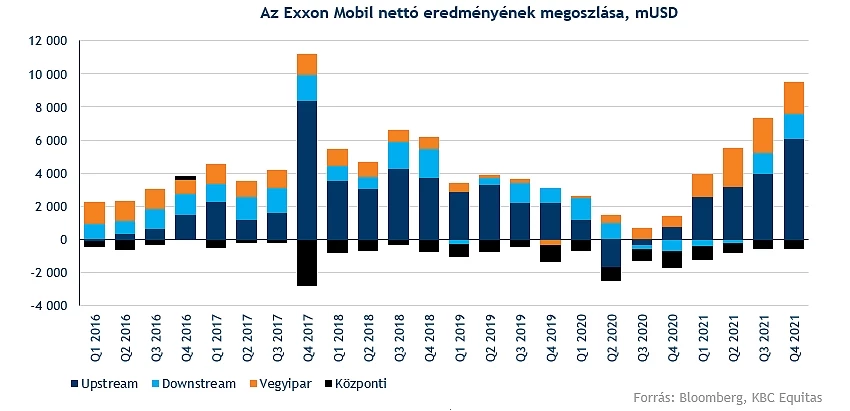

- Pozitívum, hogy a 2021-es nettó eredmény meghaladja a 2020-as veszteséget, így a járvány által sújtott két év is összességében nyereséges volt a társaságnál

- A menedzsment magabiztosságát mutatja, hogy 21-24 milliárd dolláros CAPEX-szel számolnak az idei évben, miközben a konszenzus csak 18 milliárd dollárt várt. A beruházások révén a vállalat kitermelése is emelkedhet

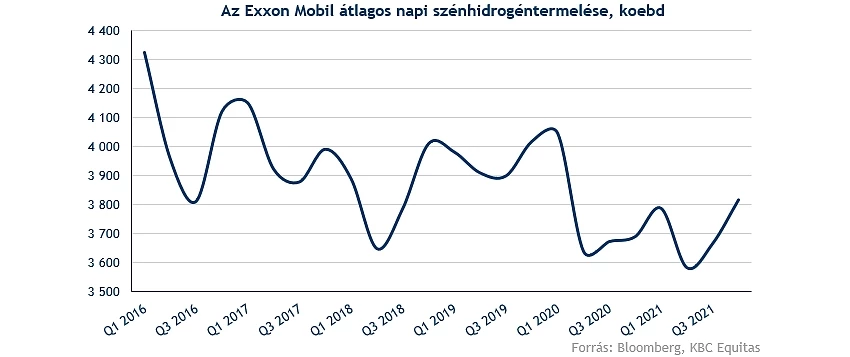

A szénhidrogén-kitermelés a negyedévben átlagosan 3816 koebd volt, meghaladva a 3740-es konszenzust. Ezzel az Exxon Mobil a globális termelés közel 4 százalékát adja, és a világ legnagyobb kitermelő cégei között van, a Mol kitermelésének nagyságrendileg a harmincszorosát tudja hozni. A tendencia is biztató, legutóbb még a járvány által kevésbé érintett 2020. első negyedévében volt ennél magasabb az Exxon kibocsátása.

Az Exxon szegmensei közül az upstream (kitermelés), a downstream (finomítás) és a vegyipar is nagyon jól teljesített a negyedévben, hatalmas javulást értek el egy év alatt. A downstream és a vegyipar nettó profitja a konszenzust is jócskán meghaladta. A downstream szempontjából pozitívum, hogy a menedzsment a gázolaj-keresletet stabilnak látja, viszont a légitársaságok által keresett kerozin keresletére hatással van az omikron hullám.

Felfelé mobilis az Exxon árfolyama

Az Exxon Mobil heti grafikonja rendkívül látványosan néz ki. Az árfolyam az év elején átszakította a 200 hetes mozgóátlagot, majd kitört egy ék alakzatból, és a 2014 óta tartó csökkenő trendvonalat is áttörte. A látványos emelkedésnek köszönhetően az Exxon az S&P 500 egyik legjobban teljesítő komponense idén. További növekedés esetén a 83 dolláros ellenállás lehetne a következő állomás, annak áttörésével már hároméves csúcsot döntene az árfolyam. Pozitív jelzést adhat az is, hogy a mozgóátlagok kereszteződéséből egy aranykereszt rajzolódhat ki hamarosan a grafikonon.

Óvatosságra int viszont, hogy az RSI indikátor már a heti grafikonon is túlvettséget mutat. Korrekció esetén a frissen áttört hosszútávú csökkenő trendvonal, illetve az ék alakzat felső szára tesztelhető vissza. Jelentősebb visszaesés esetén viszont a 65 dolláros támaszra is érdemes figyelni. A jelentést azonban a befektetők pozitívan fogadhatják, a nyitás előtt közel 2 százalékos pluszba került az árfolyam.

Az Exxon Mobil heti grafikonja (2022.02.01. nyitás előtt)

A társaság a gyorsjelentés előtt, tegnap még fontos szervezeti átalakításokat is bejelentett. A cég székhelyét Irvingből Houstonba helyezik át 2023 közepéig. Emellett pedig a downtsream és a vegyipari szegmenseket összevonják, és létrehozzák a termékmegoldások (Product solutions) üzletágat. Így április 1-tól három fő szegmense lesz a cégnek, az upstream, a termékmegoldások, és az alacsony szénhidrogén kibocsátású megoldások szegmense. A szervezeti átalakításoknak köszönhetően a vállalat 6 milliárd dollárt takaríthat meg 2023-ra a 2019-es költségekhez képest.

Az Exxon Mobil értékeltsége jelenleg egyáltalán nem magas az elmúlt hét évvel összehasonlítva. Az előretekintő EV/EBITDA mutató 6,2, 2014 óta ennél még nem volt tartósan alacsonyabb szinten. Viszont az is igaz, hogy a szektortársak között azért ennél olcsóbb részvényeket is lehet találni ilyen szempontból, a Chevron például 5,2-es, az Occidental pedig 5-ös előretekintő EV/EBITDA rátán forog. Az Exxon osztalék szempontjából is vonzó részvény lehet, negyedévente 0,88 dolláros a kifizetés jelenleg részvényenként, ez 4,67 százalékos éves osztalékhozamnak felel meg.

jogi nyilatkozat

A fenti marketingközleményt a Patria Finance Magyarországi Fióktelepe (a továbbiakban: „K&H Értékpapír”) állította össze. A K&H Értékpapír semmilyen garanciát vagy felelősséget nem vállal arra, hogy a leírt szcenáriók, előrejelzések és kockázatok a piaci várakozásokat tükrözik és valóságban is beigazolódnak. A marketingközleményben szereplő bármilyen előrejelzés pusztán tájékoztató jellegű. A pénzügyi eszközök értéke, ára vagy a belőlük származó jövedelem változhat, illetve az árfolyamváltozások ezeket befolyásolhatják. Ezen változások következtében a pénzügyi eszközökbe történő befektetés értéke csökkenhet. A múltbeli hozamok nem jelentenek garanciát a jövőbeli teljesítményre. A számszerű adatok általánosak, tájékoztató jellegűek, csak a szerző adott időpontban készített összeállítását tükrözik, és későbbi módosítás tárgyát képezhetik. A marketingközleményben szereplő információk a készítők által hitelesnek tartott forrásokon alapulnak, azonban azok pontosságával és teljességével, valamint időbeliségével kapcsolatban a készítők semmilyen felelősséget nem vállalnak.

Amennyiben a marketingközleményben a K&H Értékpapír további marketingközleményein alapuló ajánlások szerepelnek, azok soha nem értelmezhetők a kapcsolódó marketingközleményben foglalt iránymutatások nélkül.

A K&H Értékpapír semmilyen módon nem garantálja, hogy a marketingközleményben említett pénzügyi instrumentumok megfelelnek az Ön igényeinek. A K&H Értékpapír a jogszabályoknak megfelelően elvégzi az értékesített termékek célpiaci vizsgálatát. A vizsgálat keretében értékeli a termékek jellemzőit, valamint az ügyfelekről rendelkezésére álló – megfelelési teszt kitöltése révén megszerzett - információkat. Weboldalunk látogatói az anyagainkban feltüntetett pénzügyi instrumentumok tekintetében az azokban megjelölt célpiacon kívülre is eshetnek.

A K&H Értékpapír jelen marketingközlemény útján nem nyújt konkrét és személyre szóló befektetési tanácsadást, a benne foglaltak nem minősíthetők pénzügyi eszköz jegyzésére, vételére, eladására vonatkozó ajánlattételi felhívásnak vagy ajánlatnak, befektetési elemzésnek, pénzügyi elemzésnek, befektetéssel kapcsolatos kutatásnak, pénzügyi, adó- vagy jogi tanácsadásnak, így a marketingközleményben szereplő információkat Ön csak saját felelősségre használhatja fel.

A marketingközleményben említett pénzügyi eszközök, illetve befektetési stratégiák nem alkalmasak minden befektető számára. Az abban szereplő vélemények és ajánlások nem veszik figyelembe az egyes ügyfelek egyéni helyzetét és személyes körülményeit, pénzügyi helyzetét, ismereteit, tapasztalatait, céljait vagy igényeit, valamint nem hivatottak konkrét pénzügyi eszközöket vagy befektetési stratégiákat ajánlani az egyes befektetőknek. A marketingközlemény elsősorban olyan befektetők számára készült, akiktől elvárható, hogy befektetési döntéseiket saját maguk, önállóan hozzák meg és döntsenek a marketingközleménnyel érintett pénzügyi eszközökbe történő befektetés célszerűségéről, figyelembe véve különösen az árat, a lehetséges veszélyeket és kockázatokat, saját befektetési stratégiájukat, valamint saját jogi, adózási és pénzügyi helyzetüket. A marketingközlemény maga nem képezheti a befektetési döntések egyetlen alapját.

A befektetőnek a befektetés alkalmasságának megítélése szempontjából szükséges lehet saját felelősségre szakmai tanácsot kérnie, ideértve az adótanácsadást is, az elemzésben nevesített vagy ajánlott pénzügyi eszközökkel, egyéb befektetési eszközökkel, befektetési stratégiákkal kapcsolatban.

A K&H Értékpapír működését anyavállalata révén a cseh pénzügyi felügyelet, a CNB (Czech National Bank) ellenőrzi, egyes, jogszabályban nevesített tárgykörök esetében pedig az MNB (Magyar Nemzeti Bank) is jogosult hatáskörében eljárni.

Felhívjuk figyelmét, hogy a jogszabályban rögzített szabad felhasználás eseteit kivéve kizárólag a K&H Értékpapír előzetes írásbeli engedélyével lehet a jelen marketingközlemény tartalmát rögzíteni, többszörözni, terjeszteni, mások számára hozzáférhetővé tenni, nyilvánosan előadni, sugárzással nyilvánossághoz közvetíteni vagy átdolgozni.

A jelen marketingközlemény nem a befektetéssel kapcsolatos kutatás függetlenségének előmozdítását célzó jogi követelményeknek megfelelően készült, nem érinti a befektetéssel kapcsolatos kutatás terjesztését megelőző kereskedésre vonatkozó tiltás.

A K&H Értékpapír jelen marketingközleményre is kiterjedő módon megfelelő belső eljárásokat dolgozott ki és működtet az összeférhetetlenségi esetek elkerülése, illetve közzététele érdekében. A jelen marketingközlemény készítésében részt vevő személyekre vonatkozó és a marketingközleménnyel kapcsolatos egyéb lényeges információkat a következő oldalon, a linkre kattintva talál: Anyagaink jellemzői, összeférhetetlenségi szabályok

A 2023. december 31. előtti keltezésű tartalmakat eredetileg a KBC Securities Magyarországi Fióktelepe állította össze, és a KBC Equitas oldalán (www.kbcequitas.hu) voltak elérhetőek.